İster DeFi dünyasına ilk adımlarınızı atmış olun, ister uzayda tecrübeli biri olun, kesin olan bir şey var ki o da risksiz değil. Kripto para birimindeki fiyat hareketi oldukça değişkendir ve bazen yapabileceğiniz tek şey fiyatın yükselmesini beklemektir. Ancak daha bilgili kullanıcılar, kripto varlıklarını verim çiftçiliği, borç verme veya getiri elde etmek için jetonlarını stake etmek için kullanabilirler. Ve kriptoda, yılda %10,000’e kadar veya daha fazla getiri nadir değildir, ancak bu getirilerin nasıl hesaplandığını ve gerçekte gösterildiği gibi getirileri alıp almayacağınızı bilmek önemlidir.

DeFi’de likidite sağlamak çok karlı olsa da, kullanıcılar, kazançlarınızı hızla yiyebilecek kalıcı kayıp olarak bilinen başka bir risk biçimine maruz kalırlar. Bazı durumlarda, etkiler oldukça feci olabilir. Ve terim DeFi alanında yaygın olmasına rağmen, birçok kullanıcı hala kalıcı kaybın ne olduğunun ve nasıl çalıştığının farkında değil. Teknik yönlere çok fazla girmeden, kripto ve kalıcı kayıpta getiri hesaplamasının farklı unsurlarına dalacağız.

Kriptoda APY Nedir?

APY, yıllık yüzde verim için kısa, kullanıcılar fonlarını farklı borç verme ve verim çiftçiliği protokollerine yatırdıklarında getiri oranını ölçer. APY, düşük günlük veya saatlik getirileri zaman içinde büyük miktarlara dönüştürebilen bileşik faizin etkilerini içerir. APY, bir yıllık yatırım getirisini yansıttığından, yalnızca bu süre içinde para yatırılırsa, reklamı yapılan oranları almayı beklemelisiniz. Getiriler, jeton fiyatı ve ek jeton teşvikleri gibi çok sayıda faktör nedeniyle her an değişebilir.

APY Kriptoda Nasıl Hesaplanır?

Kriptoda, APY, verimin ne sıklıkta dağıtıldığına bağlı olarak genellikle farklı şekilde hesaplanır. Örneğin, Olympus, Wonderland ve Klima gibi rebase tokenleri, mevduat sahiplerinin her dönemde, genellikle her 8 saatte bir ödül kazanmalarına olanak tanır. Bu, yatırılan jetonlarınızın günde 3 kez etkili bir şekilde birleşeceği ve jetonlarınızın yalnızca günlük olarak birleştirilmesinden çok daha yüksek bir APY ile sonuçlanacağı anlamına gelir.

Bununla birlikte, APY token fiyatına ve toplam mevduat miktarına göre de dalgalanabilir. Bazı protokoller genellikle, kullanıcıların tokenleri manuel olarak talep etmeleri, satmaları ve bunları ilk depozitolarına birleştirmeleri gereken diğer tokenler biçiminde geri dönüşler sağlar. Gösterilen APY, mevduat sahiplerinin günlük veya haftalık bazda manuel olarak bileşik oluşturmaları durumunda almayı bekleyebilecekleri getiri olacaktır. Örneğin Sunny, Solana’da tek bir tıklamayla birlikte talep edilebilecek SBR ve SUNNY jetonları şeklinde ödüller sağlayan bir getiri toplayıcıdır.

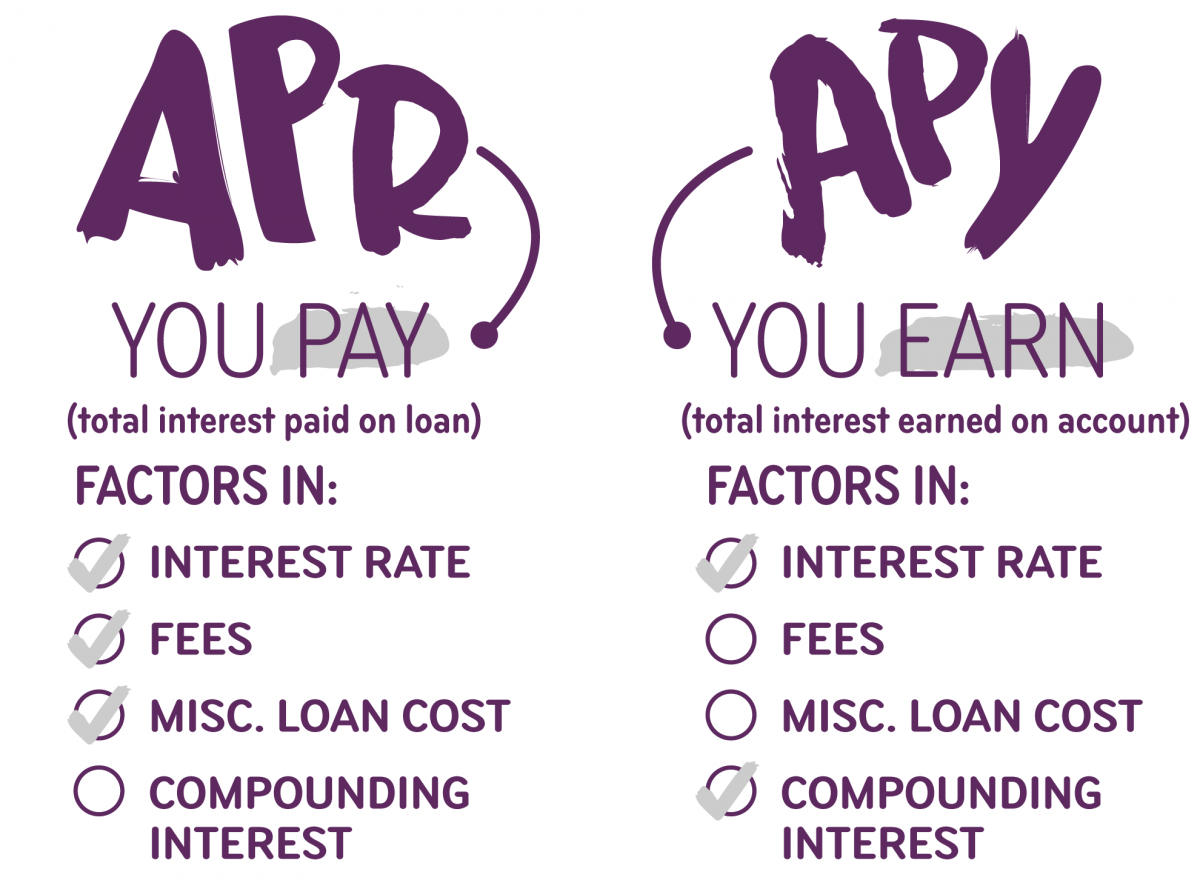

Genel kural, bileşik dönemlerin sayısı ne kadar yüksekse, APY’nin de o kadar yüksek olmasıdır. Bazen bir protokol, APY yerine APR’yi veya yıllık yüzde oranını görüntüleyebilir. Temel fark, APR’nin bileşik etkilerin dahil edilmediği basit faiz olarak kabul edilebilmesidir. Her iki protokol de aynı APR’ye sahip olabilir, ancak APY, ilk para yatırma işleminize sürekli olarak yeni jetonların ne sıklıkta eklendiğine bağlı olarak çılgınca değişebilir.

APR ve APY arasındaki fark nedir?

Bu terimlerin her ikisi de mevduatlarınızdan alacağınız getiriyi ifade etse de, APR bileşikleştirmenin etkisini dikkate almazken APY’yi dikkate alır, bu nedenle herhangi bir yatırım için genellikle APR’den çok daha yüksektir. Aşağıda, hem likidite sağlama getirisini hem de ilgili çiftlikte LP jetonlarını stake etmenin bonus getirilerini vurgulayan Trader Joe’nun çiftlikleri için APR bulunmaktadır.

Getirinizin her ay birleştiğini varsayarsak, yatırımcılar önceki aylardan kazanılan faizin üzerine faiz kazanabilir ve bu da uzun vadede oldukça önemli olabilecek ek getiri ile sonuçlanabilir. Verim yıllık olarak üretilirse, APR ve APY tam olarak aynı olmalıdır.

Likidite miktarına ve belirli bir likidite havuzuyla ilişkili ticaret faaliyetine bağlı olarak, mudiler genellikle cömert bir getiri bekleyebilirler, hatta özellikle erken olmaları veya likidite havuzunda büyük bir paya sahip olmaları durumunda daha da fazla. Ancak daha önce de belirttiğimiz gibi, kalıcı kayıp, en deneyimli çiftçiler için bile her yerde likidite sağlayıcıları için bir risktir.

Kalıcı Kayıp Nasıl Hesaplanır?

Artık kalıcı kayıpların nasıl oluştuğunu anladığınıza göre, likidite sağlamaktan ne kadar kaybettiğinizi tam olarak nasıl hesaplarsınız? Bir havuzdaki varlıkların fiyatı belirli bir miktarda değişirse, mevduatlarınızın toplam değeri etkilenir ve bu sonuçları bir grafik üzerinde kolayca çizebiliriz. Fiyat değişikliğinden bahsettiğimiz için, varlıkların fiyatının artması veya düşmesi önemli değil, çünkü varlıkları elinde tutmanız yine de daha iyi olacaktır.

Örneğin, havuzdaki varlıklardan birinin değeri iki katına çıkarsa, %5,72 oranında kalıcı bir kayıp yaşarsınız. Ancak bu, her iki varlığın da bir likidite içindeki ağırlığının çifti eşittir. Bazı DEX’ler, kullanıcıların Balancer ve KyberSwap gibi farklı ağırlıklarda veya ikiden fazla varlığa sahip likidite havuzları oluşturmasına olanak tanır. Bu durumda, kalıcı kayıp farklı şekilde hesaplanacaktır.

Likidite miktarına ve belirli bir likidite havuzuyla ilişkili ticaret faaliyetine bağlı olarak, mudiler, kazanılan ücretlerin kalıcı kayıplarını aşması veya hiç olmaması durumunda pozitif bir getiri sağlayabilir. Mevduat sahiplerinin almayı bekleyebilecekleri bu ücretler genellikle APY olarak temsil edilir.

Yorum Yok